Le portage salarial est un statut professionnel qui permet à un travailleur indépendant de bénéficier des avantages du salariat tout en conservant une certaine autonomie dans la gestion de ses missions. Vous pouvez faire du portage salarial en plus de votre job principal du moment que votre contrat de travail ne contient pas de clause de non-concurrence. Vous êtes comme un indépendant, vous recherchez/sélectionnez vos clients, vous fixez vos prix.

Quelques avantages à utiliser le portage salariale:

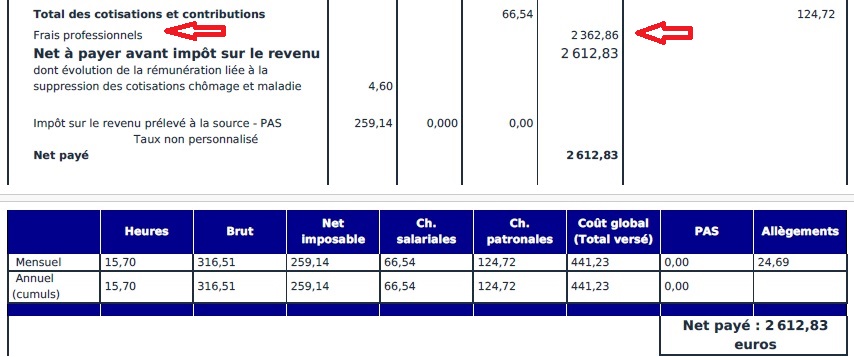

La boite de portage salarial prend une commission sur votre chiffre d’affaire (entre 5 et 10% en général) et se charge de gérer l’administratif, de payer les cotisations sociales salariales et patronales et de gérer tout l’administratif. Cela représente presque la moitié de votre chiffre d’affaire. Pour se faire une idée approximative, considérez que votre chiffre d’affaire vous rapportera la moitié en net.

- La boite de portage salariale gère toute la paperasse, URSSAF, cotisation retraite,…

- Vous avez une feuille de paie, et même si vous ne pouvez pas cotiser plus de 4 trimestres par année (si vous avez déjà un autre job). Vous cotisez quand même des points pour votre complémentaire retraite.

- Vous signez un contrat de travail: un CDII (un CDI intermittent). Et avec les feuilles de paies, le jour où vous arrêtez, vous pouvez faire valoir vos droits à l’assurance chômage si vous n’avez pas un deuxième job à côté.

- Vous pouvez déclarer des notes de frais via des achats de : disque dur externe, clé USB (pour les sauvegardes), smartphone, bureau, chaise, clavier, souris, tapis de souris, abonnement fibre, forfait mobile… et ainsi faire de l’optimisation fiscale 😉 . Attention pour les gros achats, tel que l’achat d’un PC ou autre, il y aura de l’amortissement à intégrer, mais cela reste rentable quand même 😉

Comment bien choisir sa boite de portage salarial ? Quelques astuces :

- Si vous avez déjà un autre job, essayer de savoir si la médecine du travail de votre CDI principal est compatible avec la boîte de portage que vous convoitez. Le but est d’éviter d’en avoir deux (la compatibilité n’est pas toujours évidente). Sinon, il faudra prévoir une cotisation de 100 euros par an (en moyenne), plus une visite de temps en temps 😉

- S’assurer que la boite possède le label zéro frais caché pour éviter les mauvaises surprises. Voici une liste de 12 boîtes possédant ce label.

- Certaines boîtes permettent de choisir entre le statut ETAM et CADRE. Si vous gagnez beaucoup et que vous pouvez avoir de gros salaires, il peut y avoir un intérêt à être Cadre. Sinon l’Etam permet de dépenser moins au niveau des charges (salariale et patronale). Si vous ne savez pas quoi choisir, prenez Etam, vous pourrez faire évoluer plus tard votre statut en Cadre, l’inverse n’est pas possible.

Pour finir, attention à ne pas faire trop d’optimisation fiscale. On peut vite être tenté de se verser un seul petit salaire (minimum) par an. Mais il y a plusieurs intérêts à se verser régulièrement des salaires, même petits. Tout d’abord, pour avoir de l’ancienneté. Il faut savoir qu’en portage salarial, l’ancienneté se calcule sur le nombre de mois avec une feuille de paie supérieur à zéro euros. Par exemple, pour deux ans de portage salarial avec seulement deux feuilles de paie (>0), vous avez seulement deux mois d’ancienneté.

En cas d’élection d’un CSE, il faut une certaine ancienneté pour pouvoir se présenter et aussi pour voter. Le calcul de la prime de licenciement se fait aussi en fonction de l’ancienneté.

Ensuite, cela vous permet de dépenser un peu l’argent disponible et donc de limiter l’accumulation de votre trésor de guerre. Même si on peut comprendre la logique de se faire un bon matelas de sécurité de quelques dizaines de milliers d’euros, il faut rester prudent et être bien conscient des risques. Que se passe t-il si votre boîte de portage fait faillite ?

Même si la plupart des boîtes de portage possèdent une assurance pour couvrir les salaires en cas de problèmes. Dans les faits, cette assurance couvre rarement la possibilité de payer la totalité de tous les salaires. Donc en cas de défaillance de votre entreprise, il faudra d’abord faire jouer cette assurance avant de pouvoir se tourner vers l’AGS qui ne pourra s’enclencher qu’après épuisement de l’assurance. Vous l’avez deviné, dans ce genre de situation, il ne faut pas être pressé, c’est plusieurs mois d’attente pour toucher les derniers salaires.

Mais est-on entièrement couvert avec l’AGS ?

La réponse est non. En général, quand une entreprise arrive dans ce genre de situation, ça commence avec un redressement judiciaire. Les sommes dues après cette date sont loin d’être garantie, l’ancienneté et le salaire moyen sont des variables importantes. Pour les sommes dues avant le redressement judiciare, il y a des plafonds :

- 6 plafonds mensuels de l’assiette de calcul des cotisations de l’assurance-chômage lorsque le contrat de travail a été conclus depuis 2 ans et plus (14 664 x 6 = 87 984 €)

- 5 plafonds mensuels de l’assiette de calcul des cotisations de l’assurance-chômage lorsque le contrat a été conclu depuis 6 mois et plus et moins de 2 ans (14 664 x 5 = 73320 €)

- 4 plafonds mensuels de l’assiette de calcul des cotisations de l’assurance-chômage lorsque le contrat a été conclus depuis moins de 6 mois (14 664 x 4 = 58 656 €)

En conclusion, il est vivement recommandé de ne jamais garder plus de 87984 euros de trésorerie dans l’entreprise de portage. Sinon, vous prenez le risque de perdre la différence.